Acesso direto aos capítulos

| Conselhos | Criação de Valor | Em Pauta | Empreendedorismo |

| Espaço Apimec | IBRI Notícias | Livro | Opinião |

| Orquestra Societária | Ponto de Vista | Registro |

Criação de Valor

LOJAS RENNER: UMA HISTÓRIA DE CRIAÇÃO DE VALOR por Oscar Malvessi

Modelo VEC revela expressiva criação de valor da Lojas Renner e como sua ex-controladora JCPenney destruiu valor

De um lado, a gigantesca americana JCPenney; de outro, a Lojas Renner, sua ex-subsidiaria. Com respeito à criação de valor para acionistas e stakeholders, ambas percorreram uma trajetória incrível nos últimos anos – mas em sentidos opostos: a primeira mostrou uma queda espantosa, enquanto a segunda seguiu pela estrada dos resultados positivos.

O objetivo deste artigo é mostrar, usando a metodologia de Criação de Valor - VEC (ou EVA, VBM-Value Based Management), como a Lojas Renner (que no início em 2005 representava somente 2,6% do valor de mercado da rede americana) superou tanto a JCPenney.

A partir de 2012 a Lojas Renner ultrapassa a JCPenney em todos os aspectos, de maneira consistente e expressiva. Analisaremos essa situação passando pelos seguintes tópicos:

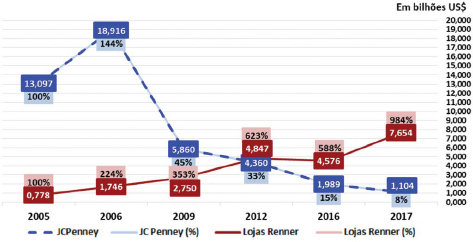

- Valor de Mercado: em dezembro de 2005, a JCPenney valia US$ 13 bilhões, ou 16,8 vezes mais que a Renner. Em 2017, isso se inverte: a Renner vale US$ 7,6 bilhões – ou 6,9 vezes mais que a ex-controladora;

- Evolução do Valor de Mercado: a Renner registrou um crescimento de 884% nesse indicador no período de 2005 a 2017; o da JCPenney encolheu, e em 2017 era somente 8% do que já fora;

- Capital Investido: a Renner investiu no período 2005/2017 US$ 1 bilhão, um avanço de 672% – muito acima da rede americana, que investiu US$ 4,6 bilhões (aumento de apenas 103%);

- Investimentos Operacionais: Estes investimentos geraram para a Renner um crescimento de 400% nas vendas líquidas no período. Na JCPenney não houve o retorno esperado; isso destruiu valor, e as vendas líquidas encolheram 33%;

- LOLIR: na Renner o crescimento foi de 647% no período, evidenciando constante ganho de eficiência operacional; a JCPenney sofreu em encolhimento de 93% nesse indicador – amargando perdas na operação, ineficiências na gestão e dificuldades em gerir custos e despesas;

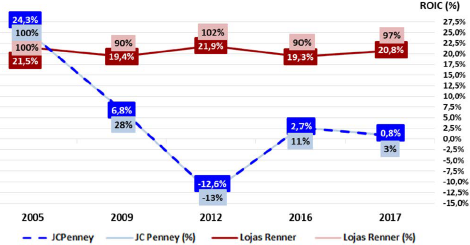

- ROIC: na Renner, o ROIC se manteve relevante e regular no período, oscilando de 21,5% para 20,7%. O da ex-controladora, que era de 24,3% em 2005, caiu de forma sucessiva; no ano passado mal dava sinal de vida (em meros 0,8%);

- Criação de Valor - VEC: o VEC acumulado da Renner foi de mais de US$ 1 bilhão no período. A JCPenney apresentou VEC negativo: US$ 2,3 bilhões em valor destruído – uma perda de riqueza assustadora para acionistas e stakeholders;

- Comparações e análises globais: Através da análise com as empresas globais como Amazon e Walmart (empresas que possuem margens operacionais e níveis de retorno elevadíssimos),

a Renner demonstrou que, mesmo ante importantes empresas internacionais, afirma sua competência de gestão na estratégia de Criação de Valor da empresa ao longo dos anos.

O mercado de varejo tem sido alvo de constantes e rápidas modificações, e o melhor referencial para verificar isso é o consumidor – mais especificamente o comportamento dele frente às novidades do mundo globalizado: produtos e serviços, formas de comunicação, internet das coisas, aplicativos móveis, blockchain e tanto mais. De olho no modo como o consumidor vai reagir a tudo isso, as empresas buscam se destacar – ou mesmo se manter – nesse novo mercado, com estratégias inovadoras, investimento em tecnologia e criatividade para competir.

Vamos a seguir retratar a realidade e o entendimento do comportamento das estratégias e o impacto na Criação de Valor da Renner e na JCPenney.

Partiu-se daquilo que as empresas, a partir de 2005, estabeleceram como futuro até 2017, com o objetivo de mensurar evolução de vendas, qualidade de resultados, investimentos efetuados, geração de caixa, retorno do Capital Investido, nível de riqueza criada, entre outros indicadores.

1 - Impacto das estratégias no Valor de Mercado

Observa-se no gráfico 1-A que, em dezembro de 2005 o valor de mercado da JCPenney era de US$ 13 bilhões – nada menos que 16,8 vezes mais que os US$ 778 milhões da Renner.

A partir de 2012 o que observa é a inversão de comportamento: a JCPenney passa por uma permanente redução do seu valor de mercado, chegando a US$ 4,3 bilhões. Ao mesmo tempo, as ações da Renner entram numa crescente valorização, e seu valor sobe aos US$ 4,8 bilhões. Pela primeira vez, supera o valor de mercado da JCPenney.

Em dezembro de 2017 a distância se ampliara significativamente: a Renner valia US$ 7,6 bilhões – simplesmente 6,9 vezes mais que a ex-controladora. Esta, por sua vez, recuou, após reduções contínuas, para um valor de mercado de apenas US$ 1,1 bilhão.

O valor de uma empresa representa a expectativa futura de seus fluxos de caixa, ou o F.C.F. (Free Cash Flow) trazidos a valor presente pelo WACC. O que se infere daí é que o mercado estima que a Renner venha a crescer ainda mais: de 2016 a 2017 nota-se que o valor de mercado da Renner cresceu expressivos 67,3%. Para a JCPenney, o que se espera é mais queda – considerando a mesmo período, houve uma redução de 44,5% no valor.

1-A - Valor de Mercado: o comportamento histórico da JCPenney e Lojas Renner - em US$ bilhões

Assim, de 2005 a 2017, a evolução do valor de mercado da Renner foi de 884%, o que representa uma criação de riqueza de aproximadamente US$ 7 bilhões. Na contramão, as ações da JCPenney perderam 92% de seu valor – uma destruição de estonteantes US$ 12 bilhões na riqueza do acionista.

No quadro 1-B, vemos as relações dos preços históricos das duas. Em julho de 2005, a JCPenney vendeu por US$ 260 milhões as ações da Renner. A venda ocorreu de forma pulverizada no Novo Mercado da BMFBovespa - B3, no modelo das corporations americanas. Isso faz da Renner, pode-se dizer, a primeira corporation brasileira.

Já em dezembro de 2005, o valor de mercado desta estava em US$ 778 milhões – uma valorização de 203%. A Renner valia então somente 0,06x da JCPenney – que, por sua vez, valia expressivos 16,83x a mais que a brasileira.

Mas a contínua desvalorização da rede americana (veja o quadro 1-A) e a simultânea evolução do comportamento da Renner invertem as posições: no ano passado, a Renner valia 6,93 vezes a JCPenney.

1-B - Valor de Mercado e as relações de preço entre a JCPenney e Lojas Renner - 2005/2017

| Valor de Mercado – relações de preço | 2005 | 2006 | 2009 | 2012 | 2016 | 2017 |

| JCPenny / Renner | 16,83x | 10,84x | 2,13x | 0,90x | 0,43x | 0,14x |

| Renner / JCPenny | 0,06x | 0,09x | 0,47x | 1,11x | 2,30x | 6,93x |

2 - Histórico da participação acionária da JCPenney nas Lojas Renner

A relação das duas empresas começa em 1988, quando José Galló, então superintendente da Renner, viu a necessidade de expandir a rede pelo país e sugeriu aos controladores um plano que demandaria investimentos de cerca de US$ 100 milhões. O valor envolvido deixou claro que a expansão demandaria um sócio.

A JCPenney, em meados dos anos 1990, havia se tornado a maior empresa varejista por catálogo dos EUA, mas sofria com variações em suas margens de lucro. A estratégia para contornar essa situação foi ampliar sua participação no mercado de drogarias nos EUA e internacionalizar a marca. Sua concorrente Sears já havia feito algo semelhante. A rede então chegou ao Chile, com os mesmos padrões de lojas da matriz. A experiência não deu certo e o investimento foi descontinuado.

Em 1998 surgiu a oportunidade no Brasil, e as primeiras tratativas entre JCPenney e Renner previam uma operação com 50% na participação. A JCPenney, no entanto, viu uma oportunidade maior: com o vácuo deixado pelo fracasso da Mesbla e do Mappin, decidiu adquirir o controle (cerca de 98% do capital) da Renner (sem, contudo, fechar o capital na Bolsa).

A experiência no Chile excluiu a ideia de implantar por aqui o modelo adotado lá: a marca Renner foi mantida e decidiu-se pela transferência de conhecimento, tecnologia, serviços e algumas marcas próprias entre as duas empresas.

Galló ficou no comando, e a estratégia foi expandir através da compra dos antigos pontos da venda da Mesbla e do Mappin. Isso inseriu a Renner no Sudeste e em outras regiões do Brasil. Entre 1999 e 2004, a marca passou de 21 para 60 lojas – 23 em São Paulo; 11 no Rio Grande do Sul; 8 no Rio de Janeiro; 5 em Minas Gerais; 4 no Paraná; 4 em Santa Catarina, 3 em Brasília; uma em Goiás e no Espírito Santo.

2.1 - Motivos da Venda da participação nas Lojas Renner

Em 2004 a JCPenney redefiniu sua estratégia: seu foco seria seu core business nos EUA. Vendeu por US$ 3,5 bilhões a rede de drogarias Eckard Drugstore, que equivalia a 31% de seu valor de mercado. Em julho de 2005, vendeu o controle da Renner (que equivalia a 2,3% de seu valor de mercado) por US$ 260 milhões.

Com o caixa fortalecido, a reestruturação da JCPenney estabeleceu uma nova estratégia para novos investimentos. O objetivo estratégico era tornar-se o local preferido de compras do americano de classe média e passar para uma posição de liderança de desempenho financeira no setor de varejo.

Assim, as 4 principais diretrizes estratégicas estabelecidas seriam:

1. Criar uma conexão emocional com o consumidor;

2. Tornar as lojas da JCPenney lugares fáceis e excitantes para compras;

3. Tornar a JCPenney um ótimo lugar para se trabalhar;

4. Tornar a JCPenney líder em performance e execução.

Essa estratégia foi mantida no período de 2005 a 2010 – mesmo com o advento da crise financeira de 2008, quando os sinais de declínio nos EUA se acentuaram. Em 2011, a estratégia foi reformulada: sai o CEO, Mike Ullman, substituído por Ron Johnson, responsável pelo crescimento das lojas da Apple.

A repercussão, no entanto, não foi a planejada. O desempenho de Johnson ficou muito aquém das expectativas, e a queda de vendas e qualidade dos resultados se acentuou. Ullman volta ao cargo em 2013, mas os resultados da nova estratégia continuaram negativos.

2.2 - Estratégia da Lojas Renner com a abertura do capital na Bolsa de Valores - B3

Tendo se tornado a primeira empresa de capital pulverizado no Brasil no Novo Mercado em 2005, a Renner construiu um modelo de governança corporativa inovador no Brasil à época, com a plena profissionalização da sua gestão.

As estratégias definidas visavam sempre a Criação de Valor:

a. Implementar um plano de opções, a fim de alinhar interesses de administradores e acionistas;

b. Estruturar um sistema de avaliação de resultados baseado no EVA ou Criação de Valor;

c. Atrelar planos de remuneração aos resultados do EVA ou Criação de Valor;

d. Acompanhamento permanente dos resultados;

e. Aprovação, caso a caso, das propostas de abertura de novas lojas;

f. Estabelecimento da melhor estrutura de capital, com a distribuição do excesso de recursos aos acionistas;

g. Busca a melhor maneira de se aproveitar o potencial na comercialização de produtos financeiros na rede.

Ao avaliar os relatórios anuais desde 2005 das duas empresas e as alterações ocorridas de então até 2017, a distinção no enfoque da gestão salta aos olhos. A preocupação da JCPenney era de se tornar a líder de mercado, através da relação com o consumidor e seus funcionários; nada se diz sobre acionistas.

Já na Renner, o foco era de adotar um modelo de gestão profissionalizada, baseada em conceitos contemporâneos de estratégia e finanças – governança corporativa, controle da estrutura de capital, sistema de remuneração, adoção do método de Criação de Valor - EVA, entre outros. As primeiras mudanças relevantes ocorreram a partir da crise do subprime nos EUA: reavaliaram-se os gastos tendo em vista uma possível redução nas receitas, no crédito e no aumento da inadimplência. Embora a visão fosse pessimista, o posicionamento defensivo resultou em crescimento e melhorias nos resultados.

Em 2011, a empresa diversificou suas atividades: comprou por R$ 165 milhões a Camicado, do segmento de casa e decoração. Abriu mais 30 lojas, obteve melhorias na logística e nova plataforma de e-commerce, e em 2016 obteve autorização para constituir uma instituição financeira própria.

Definições estratégicas distintas e adversidades específicas em seus respectivos mercados apontam as relevantes diferenças na evolução do comportamento dos negócios, na qualidade dos resultados, no retorno do Capital Investido, na remuneração ao acionista e na valorização das ações das empresas no mercado. Detalhamos esses aspectos a seguir.

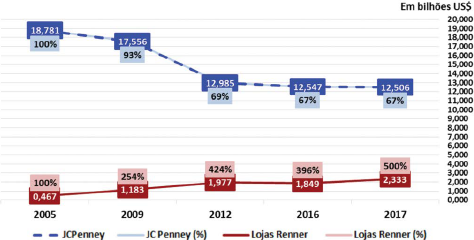

3 - Capital Investido na operação

As decisões sobre o nível do Capital Investido nas operações são um indicador relevante para avaliar comportamento do crescimento das vendas, evolução e qualidade de resultados e a Criação de Valor, assim como o impacto no valor de mercado das empresas.

A estratégia de constantes investimentos operacionais da Renner acumulou US$ 1 bilhão entre 2005 e 2017, o que representa 672% de crescimento (vide quadro 3-A). No mesmo período, seu valor de mercado cresceu 884% (quadro 1-A).

Na JCPenney, os investimentos no capital operacional cresceram em US$ 4,6 bilhões, com um aumento de 103%. Vê-se que isso não levou a resultados melhores e nem compatíveis – ou seja: esses investimentos nada adicionaram; na realidade, destruíram a riqueza de acionistas e stakeholders, dado que o valor de mercado da JCPenney diminuiu a 92% (quadro 1-A).

3-A - Comportamento do Capital Investido - Lojas Renner e JCPenney - em bilhões de US$

| Capital Investido – em milhões de US$ | 2005 | 2009 | 2012 | 2016 | 2017 | Investimentos de 2005/2017 |

| Lojas Renner | 0,157 | 0,477 | 0,908 | 1,050 | 1,211 | 1,054 |

| Variação (%) Capital Investido - Lojas Renner | 100% | 304% | 579% | 670% | 772% | |

| JCPenney | 4,528 | 6,292 | 6,814 | 9,397 | 9,205 | 4,677 |

| Variação (%) Capital Investido - JCPenney | 100% | 139% | 150% | 208% | 203% |

4 - Vendas e o comportamento histórico

Os resultados do Capital Investido nas operações também podem ser analisados pelo reflexo no comportamento nas vendas líquidas, como pelo nível do resultado operacional medido pelo NOPAT, ou LOLIR (Lucro Operacional Líquido do IR, que demonstra a qualidade da gestão).

As vendas da Renner apresentaram relevante evolução, crescendo 400% entre 2005 a 2017 (vide quadro 4-A). Mas a JCPenney apresentou consecutivas quedas, estando em 2017 somente 67%, quando comparado com 2005.

4.A - Vendas Líquidas: Comparação entre Lojas Renner e JCPenney - 2005/2017- em US$ bilhões

Em 2005 o valor das vendas líquidas da JCPenney era 40,24 vezes maior que o da Renner (vide quadro 4-B). Essas relações vieram diminuindo e em 2017, embora a JCPenney ainda apresentasse maior valor financeiro de vendas líquidas, a relação caiu a apenas 5,36 vezes o valor das vendas da Renner.

4.B - As relações históricas do comportamento das Vendas

| Vendas Líquidas – relações entre as Cias. | 2005 | 2012 | 2016 | 2017 |

| JC Penney / Renner | 40,24x | 6,75x | 6,79x | 5,36x |

| Renner / JC Penney | 0,02x | 0,15x | 0,15x | 0,19x |

Consistente na estratégia de crescimento, em 2005 a relação de vendas para a Renner representava somente 0,02 vez, mas evoluiu no período, chegando a 0,19 em 2017, quando comparada com o desempenho da JCPenney. Isso mostra que a estratégia de crescimento e expansão sempre esteve corretamente definida.

5 - LOLIR ou Lucro Operacional Líquido do IR

O quadro 5-A evidencia disparidades ainda maiores entre as duas empresas. O LOLIR da Renner cresceu 647% no período – iniciou com a margem operacional de 7% em 2005, com elevações consistentes e crescentes no período, e chegou a 2017 em 11%.

A JCPenney mostra um LOLIR em constante diminuição. Sua margem operacional decresceu a cada período, caindo de 6% em 2005 para 1% em 2017 – uma diminuição de nada menos que 93%.

5.A - LOLIR - comportamento histórico das empresas - em US$ bilhões

|

LOLIR – em bilhões de US$ |

2005 |

2009 |

2012 |

2016 |

2017 |

|

Lojas Renner |

0,034 |

0,092 |

0,199 |

0,203 |

0,252 |

|

Variação (%) LOLIR - Lojas Renner |

100% |

275% |

592% |

603% |

747% |

|

Margem (%) LOLIR - Lojas Renner |

7% |

8% |

10% |

11% |

11% |

|

JCPenney |

1,101 |

0,430 |

-0,857* |

0,250 |

0,078 |

|

Variação (%) LOLIR – JCPenney |

100% |

39% |

-78% |

23% |

7% |

|

Margem (%) LOLIR – JCPenney |

6% |

2% |

-7% |

2% |

1% |

*O LOLIR da JCPenney foi negativo em vários anos, como: de -857 em 2012, -1.063 em 2013, -153 em 2014 e -3 em 2015.

Contrariamente à Renner, a JCPenney continuou a investir de forma relevante na operação. O valor, U$S 4,6 bilhões em 2005, passou a U$S 6,8 bilhões em 2012 e para U$S 9,2 bilhões em 2017 (quadro 3-A). Mas o LOLIR não reagiu (vide quadro 5-A). Ao contrário – caiu sistematicamente, mesmo com investimentos. A margem LOLIR, de 6% em 2005, ficou negativa (-7%) em 2012. Chega a 2017 em um quase irrelevante 1%.

A estratégia deveria ser o condutor e direcionador das ações da gestão; mas a adaptabilidade ao novo e às exigências do mercado não tem acontecido. Infere-se que não houve visão estratégica e atenção às mudanças no mercado por parte dos gestores da JCPenney.

6 - ROIC - Retorno do Capital Investido

A qualidade e o nível de retorno do ROIC (Return on Invested Capital, ou Retorno Sobre Capital Investido), no gráfico 6-A representam, em primeira instância, o resultado assertivo dos sucessivos investimentos: na Renner acumularam U$S 1 bilhão no período 2005/2017 (quadro 3-A). A segunda informação é o nível do ROIC, através da melhoria contínua dos resultados operacionais expressos pelo LOLIR: a margem vai dos 7% em 2005 para 11% no ano passado.

6-A - ROIC - Comportamento das Lojas Renner e JCPenney - 2005/2017 - em % do Capital Investido

*ROIC da JCPenney foi negativo em períodos como: -12,6% em 2012, -12,8% em 2013, -1,6% em 2014 e de zero em 2015

O ROIC da Renner apresentou uma taxa relevante e estável, oscilando de 2009 a 2017 entre 19% e 21% ao ano (quadro 6-A). Já na JCPenney, os níveis do ROIC sofrem quedas expressivas e sucessivas: de 24,3% em 2005, caem, após contínuas diminuições, para 6,8% em 2009. Em 2012, com recuos ao longo de todo o período, o ROIC afunda e fica em -12,6%. No ano passado, volta a ser positivo em 0,8%.

7 – F.C.F. (Fluxo de Caixa Livre) e Dividendos Pagos

O valor do F.C.F., ou fluxo de caixa livre, representa o resultado do caixa gerado pelas operações de uma empresa, do qual deduzem-se os investimentos operacionais. Desta forma, os valores projetados de F.C.F. definem o quanto vale uma empresa, dado que os fluxos de caixa representam as expectativas quanto às futuras atividades operacionais.

Os valores do F.C.F. observados no quadro 7-A tiveram resultados opostos nas empresas; enquanto os da Renner criaram valor, os da JCPenney não trouxeram quaisquer acréscimos de valor. Ao contrário, eles destruíram a riqueza da empresa e dos acionistas (quadro 1-A).

7-A – F.C.F. - período 2005/2017 - valores acumulados – em US$ bilhões

| F.C.F. | Acumulado 2005/2017 |

| Lojas Renner | 0,932 |

| JCPenney | 2,992 |

Dentre os usos do F.C.F. gerado destacam-se os reinvestimentos nas operações e a remuneração aos acionistas dada pelos dividendos pagos (vide quadro 7-B).

O aumento da riqueza do acionista que investe seus recursos em ações de uma empresa é constituído por dois principais elementos de remuneração variável: primeiro, a valorização dos preços das ações no mercado; segundo, os fluxos de dividendos recebidos.

No caso da JCPenney, em razão dos baixos resultados e/ou prejuízos recorrentes, a empresa deixou de pagar dividendos a partir de 2013. Assim, o valor acumulado só considera os anos em que houve lucro – ou seja, de 2005 até 2010.

Para a Renner, os resultados financeiros foram expressivos, como já demonstrado no quadro 1-A e, a seguir, no 7-B.

7-B – Lucro Líquido, Dividendos pagos - valores acumulados - em US$ milhões

| Dividendos Pagos – valores acumulados | Dividendos Pagos 2005-2017 |

Lucro Líquido Acum. | Índice Pay-out |

| Lojas Renner | 0,845 | 1,874 | 45% |

| JCPenney | 0,546* | 4,565* | 12% |

* O Lucro líquido acumulado e dividendos acumulados consideram somente os anos com lucro líquido positivo.

8 - VEC - Criação de Valor

Para o cálculo do VEC - Criação de Valor, parte-se do valor do LOLIR e deduzem-se os encargos do capital (WACC X Capital Investido). O cálculo também pode ser feito pela diferença de indicadores, chamado de spread financeiro, entre o ROIC e o WACC. Portanto, o valor do VEC® espelha e representa o nível obtido de Criação de Valor – ou seja, o quanto a gestão contribuiu para a riqueza da empresa.

A JCPenney apresentou VEC positivo e um spread superior ao da Renner somente em 2005 (vide quadro 8-A). Na análise do comportamento ano a ano, apresentou valores positivos de 2006 a 2008. Após isso, só se vê valores negativos. O motivo: a JCPenney não conseguiu manter o nível de seus resultados de 2005 a 2008, sofrendo quedas vertiginosas das vendas e na qualidade dos resultados da operação. Seguiram-se inevitavelmente a queda do ROIC, do valor do VEC e de seus spreads. O VEC no período ficou negativo em US$ 2,3 bilhões. Essa expressiva destruição de valor representa cerca de duas vezes a Criação de Valor da Renner - mas em termos negativos.

No VEC da Renner nota-se que as decisões estratégicas financeiras trouxeram um comportamento crescente, com melhorias contínuas nos resultados. Entre 2005 e 2016, o valor acumulado com aumento do VEC® e ampliação do spread chegou a US$ 1 bilhão.

8-A - VEC e Spread - comportamento histórico e acumulado – em milhões de US$

| VEC - Criação de Valor | 2005 | 2009 | 2012 | 2016 | 2017 | VEC Acumulado 2005/2017 |

| Lojas Renner | 0,010 | 0,041 | 0,107 | 0,104 | 0,141 | 1,048 |

| Spread VEC® (%) - Lojas Renner | 7% | 9% | 12% | 10% | 12% | |

| JCPenney | 0,829 | -0,020 | -1,381 | -0,241 | -466 | -2,329 |

| Spread VEC® (%) - JCPenney | 18% | 0% | -20% | -3% | -5% |

VEC da JCPenney foi negativo em: 2009 (-20); 2011 (-216); 2012 (-1.381); 2013 (-1.656); 2014 (-819); 2015 (-538); 2016 (-241); e 2017 (-466).

Consideradas esta visão e a abertura das informações, nota-se que a percepção da preservação do Capital Investido pelo acionista e a perenidade da empresa são claramente definidos e observados no VEC®, se transformando em um diferencial importante. Esse conjunto de fatores é observado na evolução da Renner, ao contrário da JCPenney – que em momento algum demonstrou utilizar métodos de gestão contemporâneos.

9 – Empresas globais de varejo: Análise e comportamento com a Lojas Renner

Há anos a maioria das empresas no mundo se guia pelos critérios da Criação de Valor / VBM-Value Based Management. Aplicando o modelo de análise VEC, vamos comparar os resultados das principais empresas globais em diferentes áreas do setor de varejo.

Infere-se pela análise das informações das tabelas que o setor tradicional de varejo, visto através da JCPenney e da Sears, de um modo geral não vive uma fase confortável. Entretanto, empresas disruptivas, como a Amazon, mostram pela constante inovação que é possível obter resultados espetaculares. Mesmo empresas tradicionais e maduras, como a Walmart, são capazes de obter resultados satisfatórios e manter uma competente gestão estratégica voltada para a Criação de Valor e riqueza do acionista.

9.1 - Vendas Líquido anual - Empresas Globais: de 2010 a 2017 - em US$ bilhões

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1. Lojas Renner | 1,6 | 1,9 | 2,0 | 2,0 | 2,2 | 1,8 | 1,8 | 2,3 |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 17,8 | 17,3 | 13,0 | 11,9 | 12,3 | 12,6 | 12,5 | 12,5 |

| Sears Holdings Corp | 42,7 | 41,6 | 39,9 | 36,2 | 31,2 | 25,1 | 22,1 | 16,7 |

| MÉDIA VAREJO GLOBAL | 30,2 | 29,4 | 26,4 | 24,0 | 21,7 | 18,9 | 17,3 | 14,6 |

| 3-Amazon.com Inc | 34,2 | 48,1 | 61,1 | 74,5 | 89,0 | 107,0 | 136,0 | 177,9 |

| 4-Walmart Stores Inc | 421,8 | 447,0 | 468,7 | 476,3 | 485,7 | 482,1 | 485,9 | 500,3 |

As vendas líquidas da Renner cresceram 49% no período, enquanto nas empresas de varejo global houve queda de 52% no mesmo período. A Amazon apresentou incríveis 420% de crescimento, e o Walmart avançou 19%.

9.2 – Margem Bruta anual - Empresas Globais: de 2010 a 2017 - (%)

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1-Lojas Renner | 56,0% | 56,9% | 57,7% | 57,3% | 58,5% | 59,1% | 60,1% | 60,4% |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 36,3% | 33,0% | 27,1% | 24,4% | 29,6% | 31,2% | 30,8% | 30,1% |

| Sears Holdings Corp | 25,3% | 23,5% | 21,7% | 22,2% | 20,8% | 20,8% | 19,3% | 19,1% |

| MÉDIA VAREJO GLOBAL | 30,8% | 28,2% | 24,4% | 23,3% | 25,2% | 26,0% | 25,1% | 24,6% |

| 3-Amazon.com Inc | 22,3% | 22,4% | 24,8% | 27,2% | 29,7% | 33,0% | 35,1% | 37,1% |

| 4- Walmart Stores Inc | 25,3% | 25,0% | 24,8% | 24,8% | 24,8% | 25,1% | 25,6% | 25,4% |

A margem bruta média do varejo global caiu de 30,8% para 24,6% no período. Já na Renner era, em 2010, cerca de 80% superior ao varejo global – e aumentou ainda mais depois disso: no ano passado subiu 145%, dado que houve crescimento na margem de 56% para 60,4% no período. Na Amazon, o crescimento foi de 22,3% para 37,1%. Já o Walmart manteve-se praticamente estável em 25% ao longo do período, igualando-se aos mesmo nível da média do varejo global entre 2012 a 2017.

9.3 – Margem Operacional anual - Empresas Globais: de 2010 a 2017 - (%)

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1.Lojas Renner | 14,7% | 14,6% | 14,5% | 14,9% | 15,4% | 15,4% | 15,5% | 14,9% |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 4,9% | 2,9% | -10,2% | -11,3% | -2,1% | 0,0% | 3,3% | 0,9% |

| Sears Holdings Corp | 1,2% | -1,4% | -0,9% | -1,5% | -4,0% | -4,8% | -4,9% | -4,9% |

| MÉDIA VAREJO GLOBAL | 3,1% | 0,8% | -5,6% | -6,4% | -3,0% | -2,4% | -0,8% | -2,0% |

| 3-Amazon.com Inc | 4,1% | 1,8% | 1,0% | 0,9% | 0,4% | 2,1% | 3,0% | 2,3% |

| 4- Walmart Stores Inc | 6,1% | 6,0% | 5,9% | 5,6% | 5,6% | 5,0% | 4,7% | 4,1% |

Na Renner, a margem operacional se manteve estável, variando entre 14,7% e 14,9% no período. A média do varejo global de varejo caiu de 3,1% para -2,0%. Mesmo em outro patamar de margem operacional, o Walmart caiu de 6,1% para 4,1% e a Amazon, de 4,1% para 2,3%.

9.4 – Capital Investido na operação anual - Empresas Globais: de 2010 a 2017 - em US$ bilhões

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1-Lojas Renner | 0,6 | 0,8 | 1,0 | 1,1 | 1,2 | 0,9 | 1,2 | 1,2 |

| 2-VAREJO GLOBAL | ||||||||

|---|---|---|---|---|---|---|---|---|

| JCPenney Co Inc | 6,8 | 6,9 | 6,7 | 10,0 | 9,5 | 9,4 | 9,4 | 9,0 |

| Sears Holdings Corp | 14,3 | 15,2 | 14,8 | 15,2 | 14,6 | 14,3 | 15,1 | 14,6 |

| MÉDIA VAREJO GLOBAL | 10,6 | 11,1 | 10,7 | 12,6 | 12,0 | 11,8 | 12,3 | 11,8 |

| 3-Amazon.com Inc | 7,7 | 10,2 | 13,9 | 17,6 | 27,9 | 31,8 | 40,9 | 74,1 |

| 4- Walmart Stores Inc | 120,4 | 130,5 | 135,7 | 138,7 | 130,4 | 127,5 | 123,0 | 120,6 |

As empresas de varejo global investiram 12% nos ativos operacionais no período. Na Renner o crescimento orgânico mais aquisições relevantes chegaram a 100%. Nota-se que a Amazon se destaca em inovação e aquisições e demonstra um crescimento excepcional (9,6 vezes o Capital Investido no período). Já na Walmart, considerada uma empresa madura, o Capital Investido evoluiu – apenas para voltar em 2017 ao que era em 2010.

9.5 – ROIC – anual - Empresas Globais: de 2010 a 2017 - (%)

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1-Lojas Renner | 28,1% | 27,4% | 21,9% | 20,0% | 20,2% | 18,9% | 19,3% | 20,8% |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 8,6% | 4,4% | -12,6% | -12,8% | -1,6% | 0,0% | 2,7% | 0,8% |

| Sears Holdings Corp | 2,5% | -2,3% | -1,5% | -2,2% | -5,0% | -7,0% | -4,4% | -3,3% |

| MÉDIA VAREJO GLOBAL | 5,6% | 1,0% | -7,0% | -7,5% | -3,3% | -3,5% | -0,9% | -1,2% |

| 3-Amazon.com Inc | 16,4% | 6,6% | 3,0% | 2,7% | 1,0% | 4,4% | 7,0% | 5,6% |

| 4- Walmart Stores Inc | 15,2% | 14,3% | 14,2% | 13,1% | 13,6% | 12,8% | 12,5% | 11,3% |

Mesmo com o aumento no Capital Investido, as empresas de varejo global tiveram diminuição relevante no ROIC: os 5,6% em 2010 começam a se erodir a partir de 2012, quando surgem os comportamentos negativos, e em 2017 há retração: -1,2%. A Renner, no entanto, apresentou ROIC de 27,7% entre 2010 e 2011, e de relevantes 20% (em média) entre 2012 e 2017. Mesmo com a competitividade no Brasil, um índice de ROIC em 20% é extremamente elevado para empresas de varejo nacionais.

Com a maturação no longo prazo dos investimentos, o comportamento da Amazon ainda não demonstra o potencial esperado. No caso da Walmart, nota-se que o ROIC vem diminuindo, mas o comportamento está contrabalanceado com a diminuição do WACC, mantendo-se assim o índice VEC (vide tabela 9-6):

9.6 – Índice VEC - Empresas Globais: anual de 2010 a 2017

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1.Lojas Renner | 2,6 | 2,8 | 2,2 | 2,3 | 2,2 | 1,9 | 2,1 | 2,3 |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 1,1 | 0,6 | -1,6 | -1,8 | -0,2 | -0,0 | 0,5 | 0,1 |

| Sears Holdings Corp | 0,3 | -0,3 | -0,2 | -0,3 | -0,5 | -0,8 | -0,5 | -0,4 |

| MÉDIA VAREJO GLOBAL | 0,7 | 0,2 | -0,9 | -1,0 | -0,4 | -0,4 | -0,0 | -0,1 |

| 3- Amazon.com Inc | 2,1 | 1,0 | 0,6 | 0,7 | 0,2 | 1,1 | 1,7 | 1,4 |

| 4- Walmart Stores Inc | 3,2 | 3,2 | 3,3 | 3,3 | 3,2 | 3,3 | 3,4 | 3,0 |

Encontra-se o índice VEC pelo cálculo da relação do ROIC com o WACC. Devido às diferenças em termos de tamanho e valores entre as empresas, ele foi calculado a fim de apresentar as informações de forma comparável e uniforme.

A média do varejo global é significativamente baixa e passa a ser negativa a partir de 2012, demonstrando incapacidade dessas empresas em gerar valor (vide quadro 9-6). Em contrapartida, o índice VEC da Renner oscilou entre 2,6 e 2,3 no período, indicando que a empresa consegue remunerar seu Capital Investido em até 2,3 vezes o custo de capital. Vê-se aí a expressiva capacidade da Renner de Criar Valor para seus acionistas. Novamente o comportamento da Amazon começa a demonstrar índices VEC positivos a partir de 2015 (ou seja, criar valor). O Walmart demonstra um excelente comportamento e, ao mesmo tempo, um índice VEC muito expressivo – sempre acima de 3 vezes.

9.7 – Valor de Mercado - anual - Empresas Globais: de 2010 a 2017 - em US$ bilhões

| Empresas | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 1.Lojas Renner | 4,1 | 3,2 | 4,8 | 3,3 | 3,7 | 2,8 | 4,6 | 7,7 |

| 2-VAREJO GLOBAL | ||||||||

| JCPenney Co Inc | 7,7 | 8,9 | 4,4 | 1,8 | 2,2 | 2,2 | 2,0 | 1,1 |

| Sears Holdings Corp | 5,4 | 3,1 | 3,7 | 2,8 | 3,1 | 1,8 | 0,8 | 0,3 |

| MÉDIA VAREJO GLOBAL | 6,5 | 6,0 | 4,0 | 2,3 | 2,7 | 2,0 | 1,4 | 0,7 |

| 3-Amazon.com Inc | 81,2 | 78,8 | 113,9 | 183,0 | 144,3 | 318,3 | 357,7 | 566,0 |

| 4- Walmart Stores Inc | 197,1 | 209,7 | 231,8 | 241,2 | 274,3 | 209,8 | 203,4 | 315,8 |

Seguindo o comportamento demonstrado, as empresas de varejo global ano a ano vêm perdendo valor de mercado, representando em 2017 somente 10% do observado em 2010.

Já a Renner teve um crescimento relevante – de 85% entre 2010 e 2017 –, enquanto o Walmart cresceu 60%. Infere-se que a expectativa de mercado quanto à valorização futura da Amazon é muito expressiva, dado que entre 2014 e 2015 ela aumentou mais de 120% e entre 2015 e 2017 cresceu mais 78%. Ao considerar o período de 2010 a 2017, são estonteantes 600% de valorização.

Conclusão: Fica clara a distinção do desempenho e do nível de valorização no mercado nas empresas que praticam os princípios de Criação de Valor/VBM. Ao contrário, percebeu-se que estratégias equivocadas e o uso de conceitos financeiros inadequados, como foi nos casos da JCPenney e Sears, resultou na expressiva destruição de valor da empresa e riqueza dos acionistas.

Optar pela Criação de Valor é andar por um caminho seguro, uma vez que ela traz à tona informações que estão encobertas, calculadas com ferramentas antiquadas ou até erradas e assim passam desapercebidas nos métodos convencionais de análise financeira.

Constatou-se que o monitoramento do desempenho focado no VEC se traduz na aplicação prática de uma cultura alicerçada na disciplina financeira, princípios de valor e de meritocracia, proporcionando aumento na Criação de Valor, riqueza do acionista e perenidade da empresa.

Com o VEC identificam-se os resultados com base numa métrica inequívoca, que qualificam e mensuram a efetiva Criação ou não de Valor, possibilitam aos dirigentes a identificação das reais necessidades da empresa, permite que se realizem análises críticas corretas e orientem as decisões estratégicas financeiras, de forma a assegurar o aumento e perenidade do patrimônio da empresa.

OSCAR MALVESSI

é doutor e professor de finanças corporativas na FGV EAESP. Consultor especializado em estratégia financeira com foco na metodologia Criação de Valor ao Acionista-EVA/VEC ou VBM-Value Based Management. Coordenador do curso de F&A e Valuation do PEC FGV e coordenador do Núcleo VBM-Value Based Management no Instituto de Finanças da FGV EAESP.

oscar@oscarmalvessi.com.br

Continua...

Nº 298 • FEV 26

Nº 298 • FEV 26 Nº 297 • DEZ 25

Nº 297 • DEZ 25 Nº 296 • NOV 25

Nº 296 • NOV 25 Nº 295 • OUT 25

Nº 295 • OUT 25