Acesso direto aos capítulos

| AMEC | Opinião | Em Foco | Em Pauta | Enfoque |

| Entrevista | Espaço Apimec | Fórum Abrasca | Governança Corporativa |

| IBRI Notícias | Opinião | Orquestra Societária | Ponto de Vista |

| Relações com Investidores |

AMEC | Opinião

ENQUANTO ISSO, EM LONDRES... por AMEC - Associação de Investidores No Mercado de Capitais

Se passarmos por uma floresta densa, é muito fácil que nos percamos se ficarmos olhando somente para as árvores. Para nos localizarmos adequadamente é importante conseguirmos um ponto de visão privilegiado, que nos permita enxergar toda a floresta e não as árvores. Claro que hoje em dia os smartfones com GPS tornaram o dito popular um pouco démodé. Mas ainda assim sua verdade se impõe: é preciso entender o todo e não somente os problemas imediatamente à nossa frente. O debate sobre reformas do Mercado de Capitais não foge a esta lógica...

Entra ano e sai ano, os temas se repetem, colocando de um lado aqueles verdadeiramente interessados em um mercado de capitais amplo, inclusivo e dinâmico, e de outro lado aqueles que acreditam que um mercado é possível com a manutenção dos privilégios e da opacidade de outrora. Discutimos então pontos específicos, fruto de nossa experiência imediata – e acabamos nos perdendo sobre onde queremos chegar.

Se formos analisar as principais iniciativas para melhorias do mercado de capitais, provavelmente iremos convergir em 5 iniciativas: a Instrução 561, que trata do voto à distância; a implementação do Código Brasileiro de Governança; os desafios e a eficácia do enforcement; a equidade no tratamento dos acionistas; e a reforma do Novo Mercado.

Por sua vez, cada uma dessas iniciativas desemboca nas mesmas perguntas: a ação do minoritário vale o mesmo que do controlador? Os laudos de avaliação são justos? A remuneração dos executivos deve passar por escrutínio? As responsabilidades dos administradores estão sendo observadas?

No meio deste debate, que muitas vezes descamba para o maniqueísmo, vale recorrer ao ditado popular e tentar enxergar a floresta. E talvez uma boa maneira de fazer isso é ver o que está acontecendo no resto do mundo, e se perguntar se (1) estamos indo na mesma direção; e (2) estamos ao menos debatendo as mesmas coisas.

Talvez, o mercado mais profícuo para se analisar as tendências em governança corporativa e regulamentação do mercado de capitais seja o Reino Unido. Por sua tradição de abordagens "bottom up", voluntárias, e pela real implementação dos princípios do direito consuetudinário (ao contrário dos EUA, onde há muito tempo ele se perdeu na codificação de práticas, muitas vezes cheias de consequências não intencionais), o mercado londrino se coloca como fonte de inspiração para aquilo que se precisa fazer em muitas outras jurisdições. É longa a lista de iniciativas de impacto global, como o Cadbury Report, o Kay Review, dentre outros.

O Cadbury Report foi produzido em 1992 por um comitê liderado por Sir Adrian Cadbury, e resultou no Código de Governança inglês. O Kay Reviewfoi encomendado ao Professor John Kay para rever as práticas do mercado inglês após a crise financeira de 2008.

Ao examinarmos as margens do Tâmisa para buscar os debates em ebulição nos campos de mercado de capitais e governança, continuamos a ver em 2016 uma atividade muito intensa, intelectualmente rica e inspiradora para o mundo todo. E isso aponta para ainda mais novidades em 2017.

Um bom documento para nos guiar neste processo é o relatório "Developments in Corporate Governance and Stewardship 2016", publicado em Janeiro de 2017 pelo Financial Reporting Council – FRC – órgão independente, responsável por emitir autorregulamentação nas áreas de governança, contabilidade, auditoria e investimentos. Focando em governança e stewardship, ele traz a experiência recente do órgão em relação ao enforcement do UK Code e do UK Stewardship Code, além de listar iniciativas de outras entidades sobre esses tópicos.

O Código inglês está estruturado para permitir a adesão através do sistema pratique ou explique. Trata-se da mesma abordagem utilizada pelo Código Brasileiro de Governança Corporativa, produzido por um conjunto de 11 entidades do mercado de capitais, e entregue à CVM. O regulador agora prepara sua recepção no aparato regulatório, que deve começar a impactar nossas empresas em 2018.

A análise da implementação do Código inglês mostra tanto o horizonte ao qual devemos aspirar, mas também algumas limitações do nosso sistema.

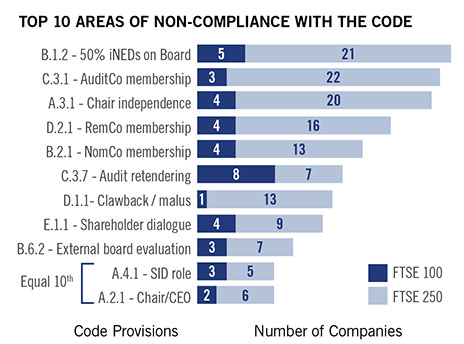

Fonte: FRC

O quadro acima mostra o número de empresas dos dois principais índices da bolsa inglesa que não atendem a determinados artigos do UK Code. Pode se ver que, entre as empresas de médio porte os itens de mais difícil implementação parecem ser (1) 50% de conselheiros independentes; (2) composição do Comitê de Auditoria; e (3) independência do presidente do conselho. Para as empresas maiores temos como maior problema o rodízio de auditores ("retendering"), seguido de itens parecidos com os anteriormente citados.

A nova legislação inglesa, alinhada com a diretiva europeia, determina o rodízio a cada 20 anos, com uma concorrência a cada 10 anos, no mínimo. Tendo em vista a inclusão do item na legislação, o FRC deletou o item de seu código para períodos que se iniciam em Junho de 2016, mas se aplica aos períodos em andamento até então.

São muitas as reflexões que podemos tirar deste quadro. Primeiramente, vemos que o número de empresas em não conformidade com cada artigo é baixo – no máximo 10% do total. Isso indica que o UK Code foi bem assimilado pelo mundo corporativo ao longo dos anos. Por outro lado, o relatório do FRC chama atenção que algumas das empresas em conformidade ainda trazem explicações muito ruins sobre alguns tópicos – o que pode significar um compliance "para inglês ver" (com trocadilho!).

Um exemplo dessa deficiência diz respeito ao artigo E.2.2. do Código. Ele determina que as empresas se manifestem sobre como pretendem se engajar com os acionistas sobretudo nas questões que receberam votos negativos em assembleia. Trata-se de uma versão da ideia que a Amec trouxe para o Brasil durante os debates para a reforma do Novo Mercado. Em nossas contribuições em abril e novembro de 2016, sugerimos que as empresas tenham uma Política de Engajamento, como forma de deixar claro ao mercado sua postura na discussão dos problemas de longo prazo da sua governança. Infelizmente, ainda não fomos ouvidos, embora a tendência nos mercados centrais esteja dada.

A análise de cumprimento do Código de Governança traz reflexões importantes para o debate no Brasil. Em primeiro lugar, temos diversas análises que são apresentadas no relatório que seriam simplesmente impossíveis de se fazer no Brasil – simplesmente porque as informações não estão disponíveis. Um exemplo importante é a questão da remuneração de executivos. 91% das empresas já estabeleceram formas de recuperar bônus pagos em caso de performance ruim futura, através de clawback ou malus. Trata-se de análise que não poderíamos fazer no Brasil por conta da ausência de informações. E, enquanto isso, ainda vemos resistências em certas trincheiras contra a divulgação de informações muito mais básicas do que essas.

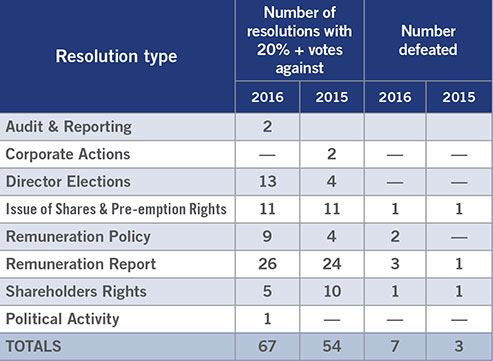

O relatório também aponta um aumento de 24% nas resoluções sobre remuneração com votos contrários significativo. Menos de um terço das 30 maiores companhias tiveram apoio superior a 95% dos acionistas presentes nas suas propostas de remuneração. Mais uma vez, falamos de análises que não são possíveis de se fazer no Brasil, já que o disclosure das votações em assembleia é muito pobre. A Amec chamou atenção para este ponto por ocasião da Audiência Pública que resultou na Instrução CVM 561, mas ainda não foi possível sensibilizar o regulador da importância da criação e publicação de um mapa analítico de votação. Nossa manifestação está disponível no site da associação.

Outra curiosidade é que o item de maior dificuldade de cumprimento – o nível de independência dos conselheiros – mostra a distância entre o nosso mercado e as melhores práticas. Enquanto a BM&F Bovespa tenta convencer as empresas a aceitarem um mínimo de dois conselheiros independentes, a barra no Reino Unido está em 50% do conselho – em linha com as recomendações do IBGC, mas longe da prática de nossas empresas.

Por último, chamamos atenção para os dados da tabela abaixo, que apresenta informações sobre o crescimento do ativismo no Reino Unido. Vemos um significativo aumento das propostas recebendo oposição dos acionistas – sobretudo no campo de remuneração. Mais uma vez, não podemos comparar com a realidade brasileira, pois as atas de assembleia não trazem as informações suficientes para esta análise.

Fonte: FRC

Na verdade, antes mesmo de falarmos sobre atas de assembleias, devemos falar sobre listas de acionistas. Trata-se de direito que a Amec considera inalienável dos acionistas, de acordo com os Artigos 100, Parágrafo 1º e 126 da Lei 6.404/76. Contudo, interpretação que consideramos equivocada do regulador tornou praticamente impossível a concretização deste direito. Vivemos num ambiente onde acionistas controladores possuem acesso ao registro de acionistas e podem, portanto, fazer suas campanhas e estratégias para as propostas em votação. O minoritário fica sem instrumentos para fazer a mesma coisa, e até mesmo sem ter como auditar o resultado no final. Um acionista nos reporta situação inusitada, pela qual na assembleia as posições acionárias eram marcadas a lápis, e o acionista, ao assinar o livro de presença, era proibido de mesmo ver as demais linhas ou páginas do livro. Um verdadeiro monopólio da informação.

No que tange ao Código de Stewardship, o relatório do FRC destaca a publicação do ranking dos relatórios enviados em 3 categorias. Adicionalmente, o FRC anunciou que os gestores classificados na última categoria (como os piores relatórios) seriam excluídos da lista de signatários. O FRC iniciou então um produtivo debate com os gestores, que já está impactando positivamente os relatórios. Por exemplo, 68 gestores já migraram da Categoria 2 para a Categoria 1, e muitos outros da 3 para a 2. Trata-se de uma forma inteligente de estimular a melhoria dos relatórios e do compliance, e a Amec vai se inspirar nesta experiência. O assunto já foi discutido na segunda reunião do Grupo de Trabalho de Implementação do Código.

Outro ponto de atenção do FRC foi na divulgação das práticas de engajamento dos investidores institucionais. Em outras palavras, o autorregulador acredita ser importante que os signatários sejam mais claros em relação às suas políticas sobre se, quando e como vão participar de esforços coletivos de acionistas para impactar positivamente as empresas investidas.

Importante ainda mencionar as iniciativas regulatórias que determinam o reporte também de fundos de pensão em relação aos princípios de stewardship. Tudo na forma do pratique ou explique, mas seguramente incentivando a adoção de boas práticas tanto por fazer os administradores pensarem no assunto como pela saudável aplicação da luz do sol sobre as práticas de mercado.

A implementação do Código de Stewardship é uma grande prioridade para a Amec. Na verdade, nosso trabalho principal é difundir a cultura de stewardship, refletida nos princípios do código, como forma de assegurar que os investidores institucionais cumprem seu papel na estrutura de governança das nossas empresas. O Código foi lançado em 2016, e já conta com 12 signatários, incluindo algumas das maiores instituições financeiras do país e dos principais investidores globais presentes em nosso mercado.

Aliás, o relatório do FRC traz destaques de declarações de compliance com o Código de Stewardship, que podem servir de inspiração para os signatários que estão implementando o Código da Amec.

Não seria possível resumir neste artigo todas as iniciativas citadas pelo FRC. Destacamos novidades nas áreas de Cultura corporativa, composição e remuneração de conselhos, riscos e performance de longo prazo das empresas. Vale a leitura.

Além das iniciativas do FRC, vale mencionar ainda duas frentes importantes do debate. A The Investment Association (IA), é uma espécie de mistura entre Amec e Anbima. Eles possuem uma série de iniciativas em prol do desenvolvimento do mercado de capitais. Em 2016, a associação foi muito ativa em debates importantes.

Um exemplo é a questão da remuneração de executivos. A IA estabeleceu um grupo de trabalho sobre o tema, que emitiu suas conclusões em julho de 2016. Suas recomendações podem ser sumarizadas nas seguintes áreas:

- Fortalecimento dos Comitês de Remuneração e de sua prestação de contas;

- Aumento do engajamento com os acionistas;

- Aumento na transparência na definição das metas e no uso de poder discricionário;

- Determinação dos níveis de remuneração dos executivos;

- Criação de parâmetros sobre a alternativas para aumentar a confiança dos mercados sobre este tópico;

- Maior simplicidade, transparência e flexibilidade nos planos de remuneração.

A leitura do relatório confrontada com a realidade do debate no Brasil nos leva à nítida impressão de que estamos muito atrasados nesse processo. Enquanto nos mercados centrais cresce o engajamento produtivo entre acionistas e companhias para alinhar as estruturas de incentivo dos tomadores de decisão, discute-se no Brasil se a divulgação de dados agregados de remuneração agride o princípio constitucional do direito de privacidade. Mesmo a BM&FBOVESPA cede à pressão de algumas companhias, permitindo a existência de empresas no seu nível mais elevado de governança que não publicam nem mesmo as informações determinadas pela CVM – fazendo uso de medida judicial. Enquanto isso, o Brasil se afasta cada vez mais das melhores práticas internacionais.

Por fim, destacamos o trabalho do IA no sentido de incentivar a produção de relatórios dos auditores independentes que sejam úteis. Tendo em vista o novo formato do relatório – que entra em vigor este ano no Brasil, mas já existe no Reino Unido há alguns anos – o IA tem identificado os relatórios que agregam valor para os investidores, e aqueles que construíram na seção "Principais Assuntos de Auditoria" mais um documento anódino e com linguagem padronizada, apenas para cumprir a regulamentação. Através da seleção dos melhore relatórios, o IA incentiva a produção de documentos úteis, observando o espírito da norma, e não apenas sua forma. Este é um bom exemplo para se copiar aqui no Brasil.

Podemos concluir que o debate sobre governança corporativa, stewardship e direito dos acionistas está mais vivo e ativo do que nunca. A produção intelectual britânica nesta área demonstra uma vontade de evoluir e reforçar sua posição como um dos mercados mais importantes do mundo.

A Amec está inserida neste processo de maneira direta. Como vimos neste artigo, muitos dos tópicos em discussão no Reino Unido fazem parte da agenda da Amec: Stewardship, remuneração de executivos, ativismo, proxy voting, transparência e engajamento estiveram em todas as manifestações da Amec em 2016, e permanecerão em nossa agenda para 2017.

Temos certeza que o estado atual do debate nas economias centrais deve ser servir de exemplo para o mercado brasileiro, e estamos prontos para trazer a nossa visão sobre como construir um mercado mais justo, transparente e dinâmico para suportar nossa economia.

(*) A AMEC publica mensalmente na Revista RI - artigos a respeito de posições importantes para a associação. O objetivo é facilitar o reconhecimento da Amec como referência em discussões a respeito do nosso mercado de capitais, e difundir as ideias defendidas pela associação para o público em geral.

www.amecbrasil.org.br

Continua...

Nº 295 • OUT 25

Nº 295 • OUT 25 Nº 294 • SET 25

Nº 294 • SET 25 Nº 293 • AGO 25

Nº 293 • AGO 25 Nº 292 • JUN 25

Nº 292 • JUN 25